Banken haben immer noch die Chance für junge Menschen relevant zu bleiben.

Das Bankgewerbe befindet sich in einem radikalen Wandel, daran besteht kein Zweifel. Die Kunden erwarten heute mehr personalisierte, aussagekräftige Erlebnisse über benutzerfreundliche, intuitive Interfaces, die jederzeit und von jedem Gerät aus verfügbar sind. Die Kosten für die Gewinnung eines neuen Kunden werden auf 169 Euro geschätzt, während die mit diesem Kunden im ersten Jahr erzielten Erträge nur 127 Euro betragen. Im Durchschnitt macht eine Bank erst im zweiten Jahr Gewinn. Angesichts der Tatsache, dass 80% der Kunden bereit sind, für ein besseres Kundenerlebnis die Bank zu wechseln, sollte der gesamten Branche klar sein, dass der Kampf um künftige Marktanteile real ist.

Laut Accenture's 2019 Global Financial Services Customer Study "erwarten 50% der Verbraucher, dass Finanzdienstleister Angebote machen, die ihre Kernbedürfnisse ansprechen und nicht nur traditionelle Finanzdienstleistungen."

Mehrwert Services werden bei den Digital Natives immer beliebter

Wer in den letzten 2-3 Jahren Kunde einer Neobank war, weiß, dass Treueprogramme immer mehr zum Standard werden, vor allem bei Vorreiterbanken wie Revolut, N26, Kontist oder Penta. Auch bei einigen Sparkassen und Volksbanken werden Cashback-Modelle immer beliebter: Kunden der Bank kaufen in einem Online-Shop ein und erhalten bis zu 15% ihrer Ausgaben zurück.

Eine vergangene Partnerschaft von N26 mit dem E-Scooter-Verleih Lime ermöglichte es Besitzern eines N26-Kontos, nur für die Hälfte der Fahrt zu bezahlen. Auf der N26-Website finden sich verschiedene ähnliche Partnerschaften mit Unternehmen aus den Bereichen Kleidung, Gesundheit & Lifestyle, Reisen oder Transport.

Doch was erwarten die jungen Deutschen von ihrer Bank?

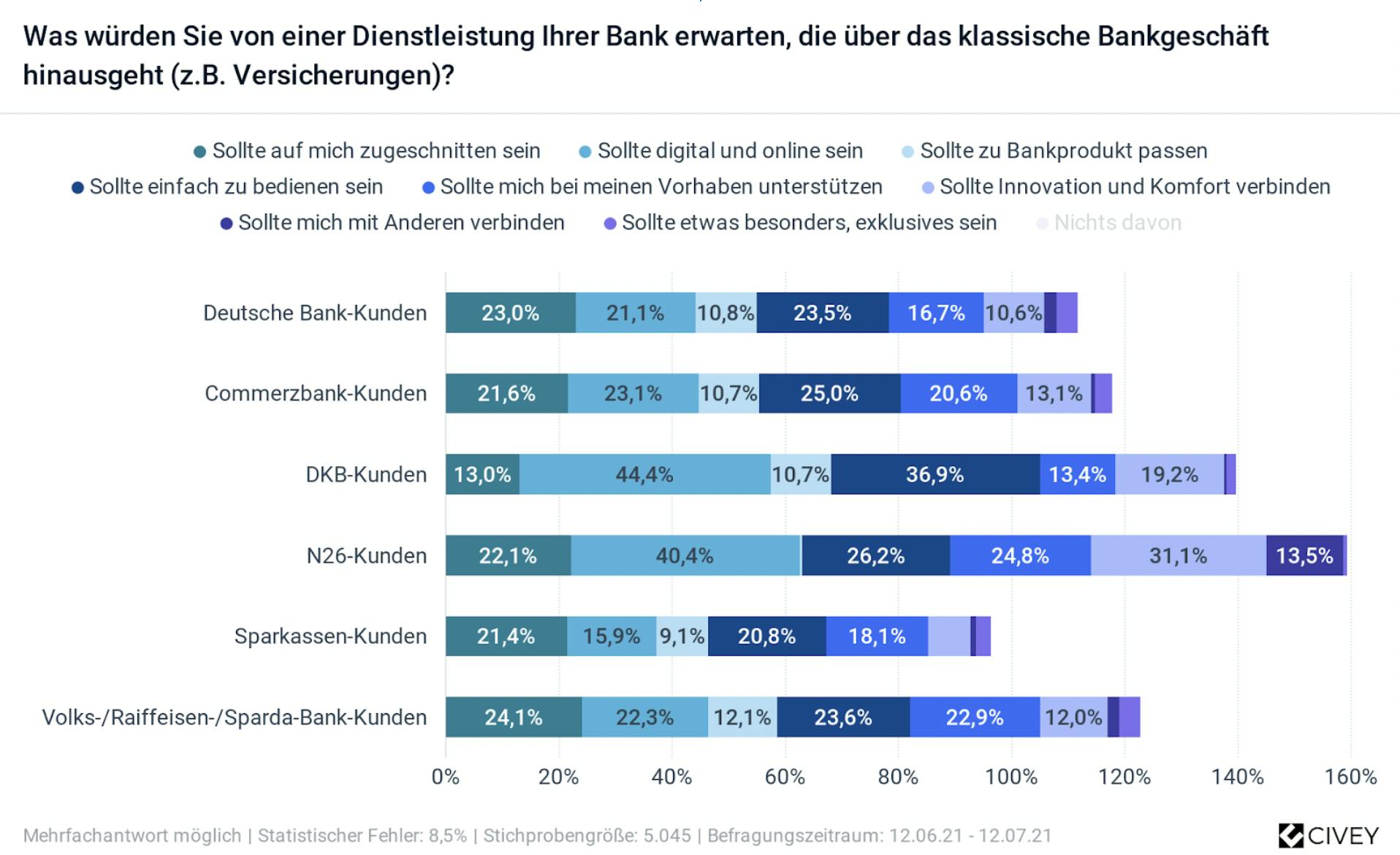

Junge Deutsche sehen in ihrer Bank mehr als nur einen Kontoanbieter oder Kreditgeber. Vor allem neigen sie nach und nach dazu, die Mehrwertdienste ihrer Bank zu erkunden. So wünschen sich 36 Prozent der 18- bis 29-Jährigen von ihrer Bank Unterstützung und Hilfe beim Thema Wohnen. Auch in den Bereichen Sicherheit, Karriere & Bildung sowie Mobilität & Verkehr werden Ergänzungen zum traditionellen Dienstleistungsangebot nachgefragt. Dies ist das Ergebnis einer Umfrage, die Civey im Auftrag von etvas durchgeführt hat. Für die repräsentative Studie wurden im Juni 2021 5.025 Bundesbürger befragt.

Auf die Frage, welche Eigenschaften sie davon überzeugen würden, ihre Bank einem Freund oder Kollegen zu empfehlen, gaben 16,8 % der Befragten an, dass sie es vorziehen würden, wenn ihre Bank ihnen Dienstleistungen anbietet, die mehr Bezug zu Lebensereignissen haben.

Außerdem wünschen sich 22,4 % der Befragten, dass die von den Banken angebotenen Dienstleistungen stärker auf ihre spezifischen Bedürfnisse zugeschnitten sind. 19,3% möchten bei ihren Plänen unterstützt werden.

11% der Befragten gaben an, dass sie es begrüßen würden, wenn ihre Bank Innovation und Komfort stärker verbinden würde. Zu den bevorzugten Ökosystemen gehören "Haus und Wohnen", "Sicherheit" und "Mobilität".

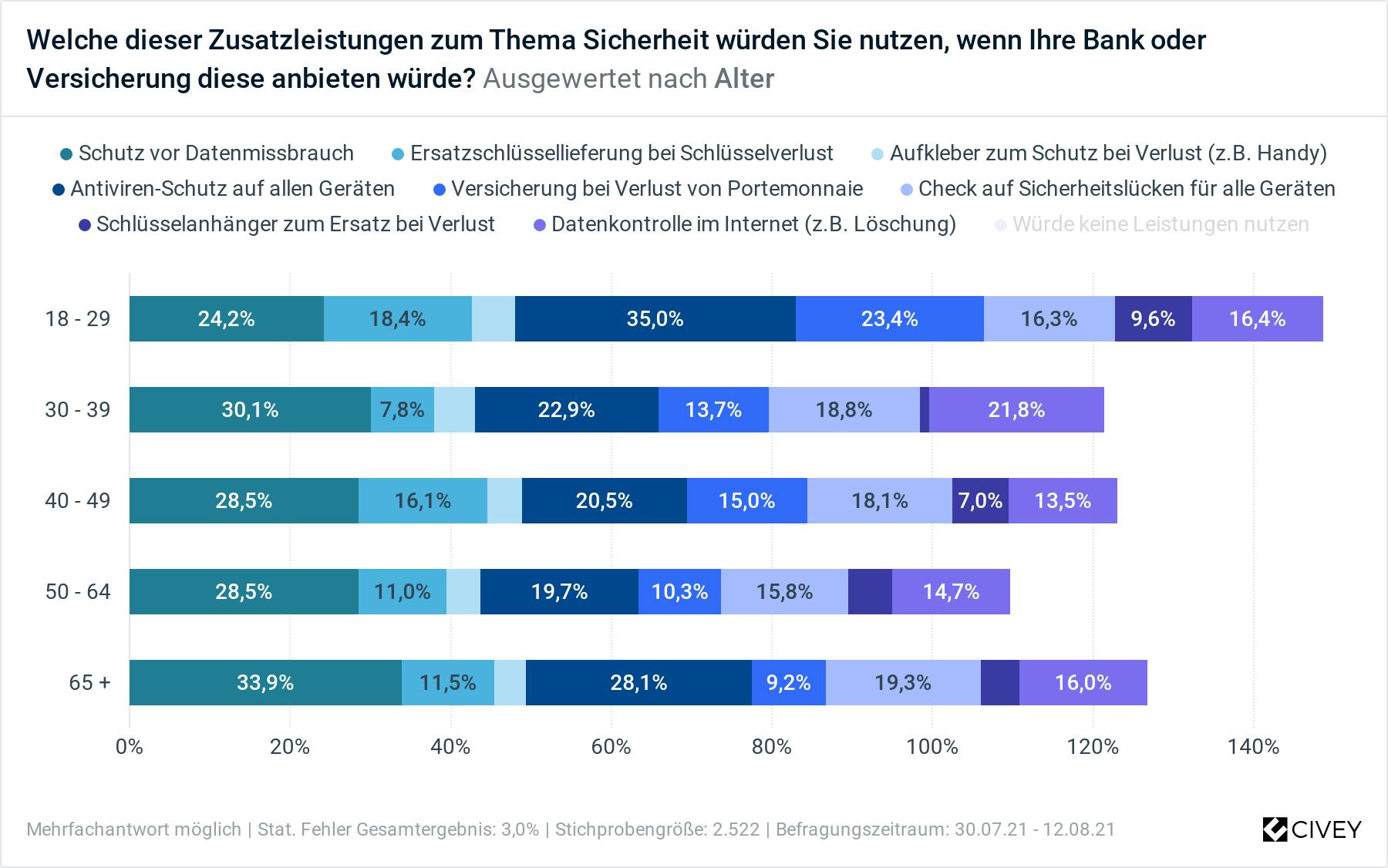

Im Ökosystem "Sicherheit", sind sowohl die Gruppe der 18- bis 29-Jährigen als auch die der 30- bis 39-Jährigen am meisten am "Schutz vor Datenmissbrauch" interessiert, während das Interesse an einem "Antiviren-Schutz" in der Gruppe der 18- bis 29-Jährigen am größten ist.

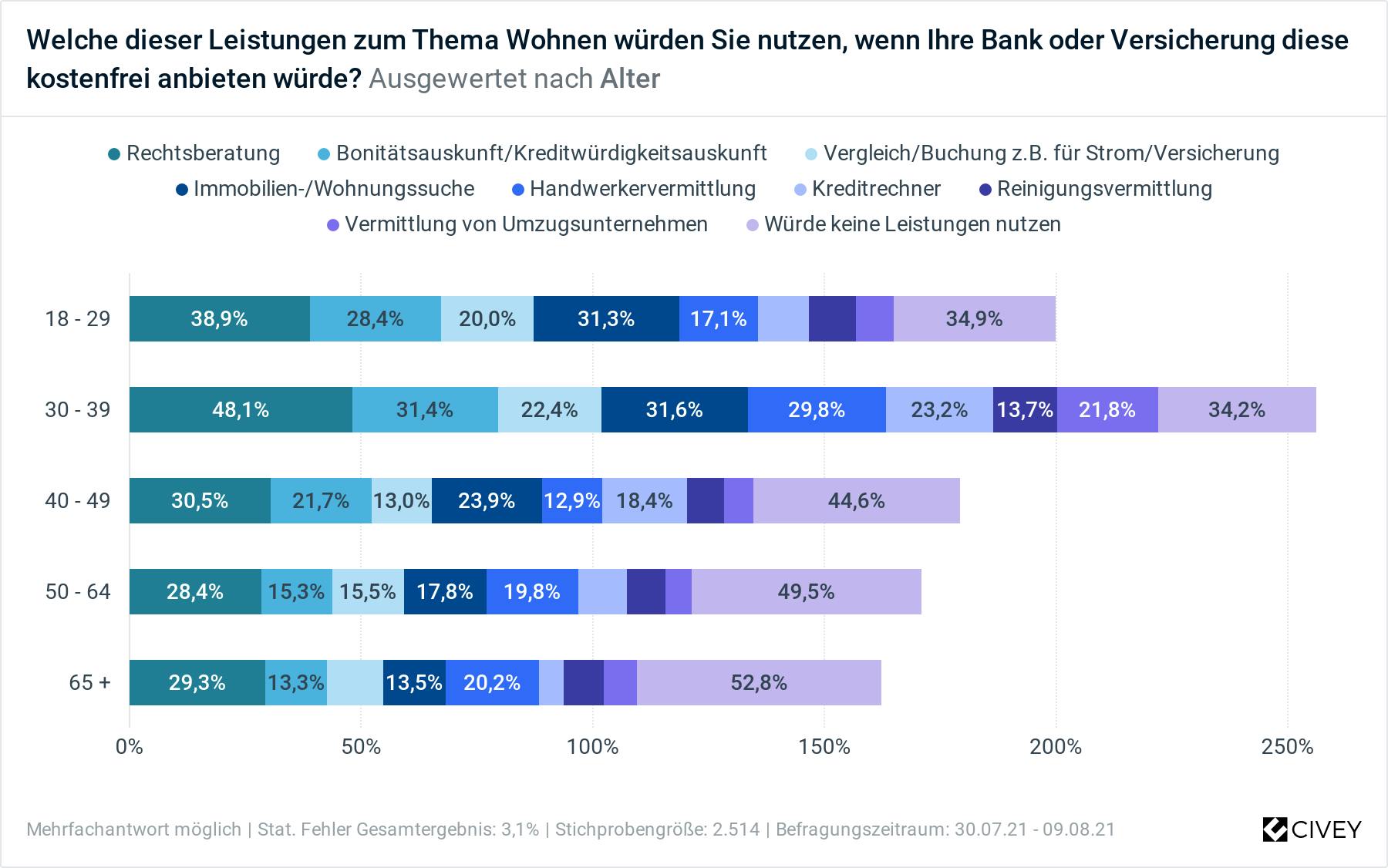

Die Kategorie "Haus und Wohnen" unserer Studie ergab weitere interessante Ergebnisse: Rechtsberatung gehört bei allen Altersgruppen, vor allem aber bei den 30- bis 39-Jährigen, zu den am meisten nachgefragten Services, die eine Bank oder Versicherung zusätzlich anbieten könnte. An zweiter Stelle steht Unterstützung bei der Wohnungssuche, gefolgt von Handwerkerdiensten.

"Insbesondere die jüngere Generation wünscht sich unterstützende Dienstleistungen von Banken, die über das Kernportfolio hinausreichen und den Alltag erleichtern", sagt Sören Timm, Mitgründer und Geschäftsführer von etvas, dem digitalen B2B2C-Marktplatz für Mehrwertdienste. "Mit solchen Dienstleistungen können die Institute gerade bei dieser jungen Zielgruppe punkten.

Sie binden damit Berufseinsteiger und Young Professionals, die viele Banken im Konkurrenzkampf mit Neobanken und anderen Challengern längst aufgegeben haben."

Der richtige Ansatz für junge Zielgruppen

Mehrwert Services müssen den Erwartungen der Digital Natives entsprechen, sonst haben sie keine Chance. Die Befragten fordern ein hohes Maß an Benutzerfreundlichkeit und die Bank muss - vor Allem wenn sie weiterempfohlen werden will - für einen einfachen Online-Auftritt sorgen und die Angebote an den Lebensalltag der Kunden anpassen. Erst an dritter Stelle nennen die 18- bis 29-Jährigen die Qualität der Dienstleistungen. "Für die Bereitstellung von Zusatzdiensten sollten Banken deshalb auf eine Lösung zurückgreifen, die nahtlos in das eigene System integriert werden kann", so etvas-Gründer Timm.

Schnelle Auswahl von Services aus dem Baukasten

Die vom Hamburger Fintech etvas entwickelte B2B2C-Plattform unterstützt Banken, Versicherungen oder auch E-Commerce Unternehmen mit seiner Technologie beim Aufbau von digitalen Ökosystemen bzw. Lebenswelten rund um Themen wie z.B. Wohnen, Leben, Sicherheit oder auch Nachhaltigkeit. Vom Sourcing der Service Angebote, über die technische Integration

neuer Angebote bis zur Bereitstellung der Endkunden-Portale übernimmt etvas alle Aufgaben für seine Geschäftspartner, wobei die technische Integration über eine einzige Schnittstelle durchgeführt wird.

Die Vorteile der Plattform liegen etvas-Gründer Timm zufolge in der schnellen Implementierung und einer leichten Bedienung. Zudem entfällt die Suche nach den passenden Service-Partnern ebenso wie deren Integration in die eigene IT. Über ein Baukasten-System kann stattdessen der gewünschte Service und der Verkaufspreis gewählt werden – schon geht’s los und die neuen Zusatzservices sind für den Endkunden freigeschaltet.